고정 헤더 영역

상세 컨텐츠

본문

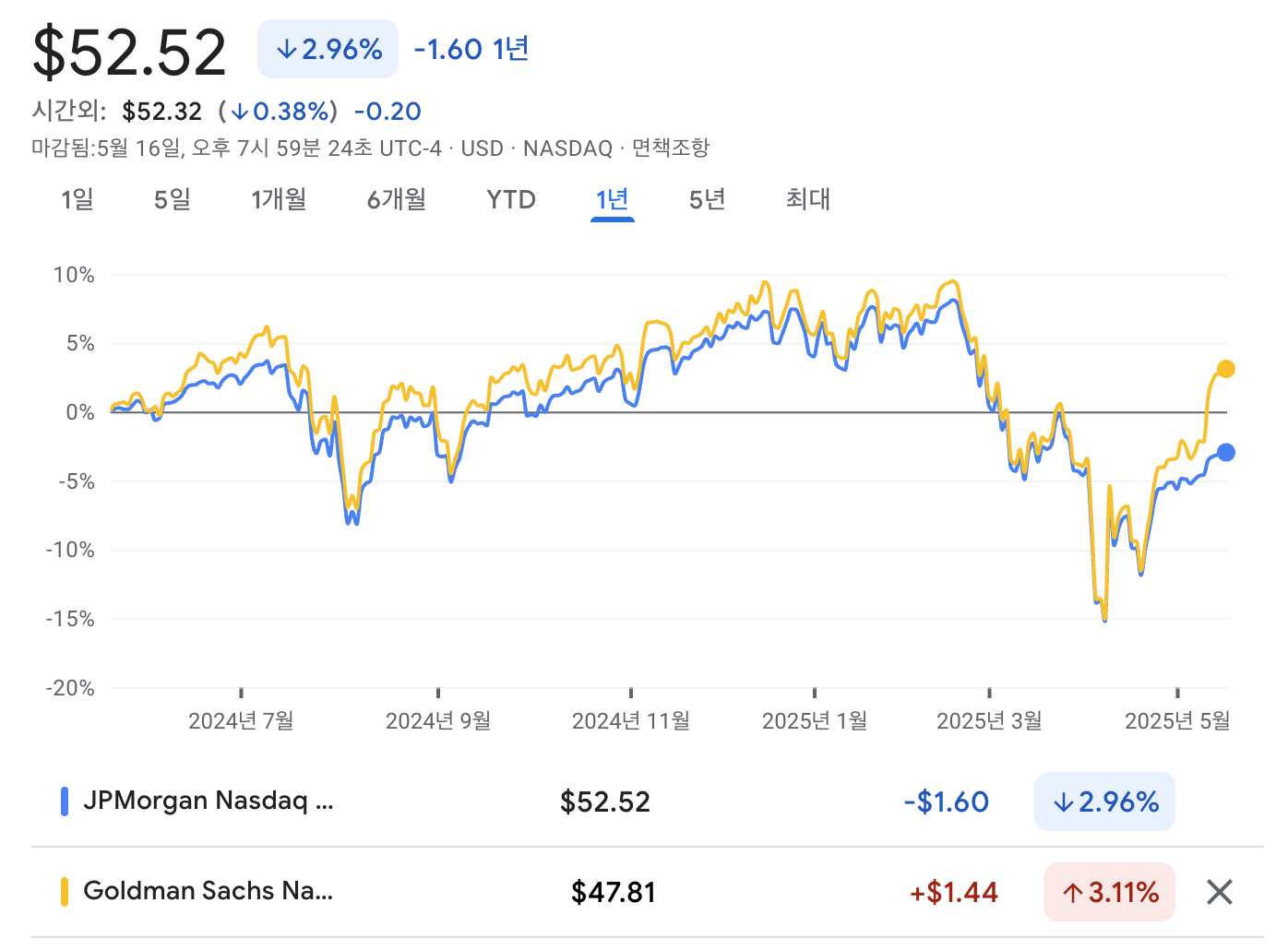

나스닥 월배당의 두 거인, GPIQ와 JEPQ 완전 비교 분석

나스닥 100 기반 월배당 ETF인 GPIQ와 JEPQ는 안정적인 현금흐름과 성장성을 동시에 추구한다.

두 상품 모두 커버드콜 전략을 사용하지만 운용사, 전략, 수수료, 배당률에서 차이가 있다.

기본 정보와 핵심 차이점

GPIQ는 골드만삭스가 2023년 10월에 출시한 ETF다.

운용보수는 0.29%로 경쟁력이 있다.

나스닥 100 내 대형 우량주에 집중 투자하고 커버드콜 전략만 사용한다.

JEPQ는 JP모건이 2022년 5월에 출시한 ETF다. 운용보수는 0.35%다.

나스닥 100 내 중소형주를 포함해 분산 투자하며, 커버드콜(80%)과 주식연계채권(ELN, 20%)을 함께 활용한다.

두 ETF 모두 월배당을 지급하며 기술주 성장성과 안정적인 배당을 동시에 누릴 수 있다.

수익률과 위험도는 어떻게 다를까?

GPIQ는 최근 1년 6개월 기준 연평균 수익률이 26.2%로 JEPQ(21.5%)보다 높다.

하지만 변동성(표준편차)도 19.8%로 JEPQ(17.5%)보다 약간 높다.

위험 대비 수익을 나타내는 샤프지수는 GPIQ가 1.32, JEPQ가 1.23으로 GPIQ가 약간 우세하다.

최대 낙폭(MDD)은 GPIQ가 -21.1%, JEPQ가 -20.1%로 비슷한 수준이다.

JEPQ는 운용 이력이 더 길어 안정성 면에서 신뢰도가 높다.

GPIQ는 상대적으로 신생 ETF지만 우수한 성과를 보이고 있다.

배당률과 현금흐름 비교

GPIQ의 연 배당률은 약 9.4~10.5%로 JEPQ(약 8.8%)보다 높다. 최근 GPIQ의 배당금은 꾸준히 증가하는 추세를 보인다.

두 ETF 모두 매월 배당금을 지급해 안정적인 현금흐름을 제공한다. 배당금은 시장 상황과 옵션 프리미엄에 따라 변동될 수 있다.

월배당 ETF는 은퇴자나 생활비 목적의 투자자에게 좋은 선택이다. 특히 매월 발생하는 배당금으로 복리효과도 누릴 수 있다.

포트폴리오 구성의 차이

GPIQ의 투자 전략

GPIQ는 애플, 마이크로소프트, 엔비디아 같은 나스닥 100 내 대형 우량주에 집중 투자한다.

대형 기술주 중심의 포트폴리오로 성장성과 안정성을 함께 추구한다.

커버드콜 전략만 사용해 옵션 프리미엄을 수익화한다.

JEPQ의 투자 전략

JEPQ는 나스닥 100 내 대형주부터 중소형주까지 폭넓게 투자한다.

커버드콜(80%)과 주식연계채권(ELN, 20%)을 병행해 배당률을 높이는 전략을 사용한다.

분산 투자로 리스크를 완화하는 특징이 있다.

장단점 한눈에 보기

GPIQ 장점

- 높은 수익률과 배당률을 제공한다

- 대형 우량주 중심으로 성장성이 좋다

- 낮은 운용보수(0.29%)로 비용 효율성이 높다

- 배당금이 꾸준히 증가하는 추세다

GPIQ 단점

- 기술주 집중 투자로 변동성이 다소 높다

- 커버드콜 특성상 강한 상승장에서 수익이 제한된다

- 운용 이력이 짧아 장기 신뢰도가 상대적으로 낮다

JEPQ 장점

- 2년 이상의 운용 이력으로 신뢰성이 높다

- 커버드콜과 ELN 병행으로 배당 안정성이 좋다

- 중소형주 포함 분산 투자로 리스크가 낮다

- 운용 자산 규모가 100억 달러 이상으로 유동성이 풍부하다

JEPQ 단점

- GPIQ보다 수익률과 배당률이 다소 낮다

- 운용보수(0.35%)가 GPIQ보다 높다

- 기술주 시장이 부진할 때 성과가 저하될 수 있다

투자자 유형별 추천

성장성과 높은 수익률을 원한다면 GPIQ가 적합하다.

대형 우량주 중심 투자와 낮은 운용보수로 장기적인 성장을 기대할 수 있다.

안정성과 검증된 운용 실적을 중시한다면 JEPQ가 좋은 선택이다.

분산 투자와 복합 전략으로 변동성을 낮추고 안정적인 배당을 제공한다.

두 ETF를 함께 보유하는 것도 좋은 전략이다. 포트폴리오 다변화로 위험을 분산하면서 각각의 장점을 활용할 수 있다.

투자 시 고려사항

나스닥 100 기반 커버드콜 ETF는 일반 지수 ETF보다 변동성이 낮지만, 강한 상승장에서는 수익이 제한될 수 있다.

하락장에서는 옵션 프리미엄으로 손실을 일부 상쇄하는 장점이 있다.

두 ETF 모두 미국에 상장되어 있어 환율 변동 위험과 해외주식 투자에 따른 세금 문제를 고려해야 한다.

배당금에는 미국 원천징수세가 적용된다.

장기 투자 관점에서는 운용보수 차이(0.06%p)가 복리 효과로 누적되므로 GPIQ가 유리할 수 있다.

요약

GPIQ는 대형 기술주 중심, 높은 수익률과 배당률, 낮은 수수료가 강점이다.

JEPQ는 장기 운용 이력, 분산 투자, 안정적 배당이 장점이다.

투자 목적(성장/수익률 vs 안정성/분산)에 따라 선택하는 것이 좋다.

두 ETF 모두 매월 배당금을 지급해 현금흐름을 원하는 투자자에게 매력적인 상품이다.

'재테크' 카테고리의 다른 글

| 트럼프 월마트에 강력 경고 관세 탓 말고 가격 올리지 마라 (0) | 2025.05.19 |

|---|---|

| 나폴리코인 이탈리아 남부의 경제 독립 (1) | 2025.05.17 |

| 위스키 최강자 헤리티지 디스틸링 비트코인과 도지코인 결제 도입 (2) | 2025.05.17 |

| 리얼티인컴 투자를 피하는 6가지 결정적 이유 (3) | 2025.05.17 |

| 잠자던 이오스, 볼타로 부활! 17% 스테이킹 수익률 (0) | 2025.05.17 |